Automatisch von KI übersetzt, Original lesen

Diamondback Energy kündigt Übernahme im Wert von 4 Milliarden US-Dollar an

18 Februar 2025

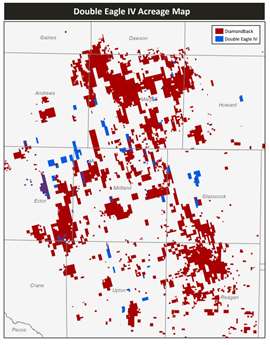

Der Deal umfasst ein großes Gebiet im Midland Basin

Diamondback Energy wird bestimmte Tochtergesellschaften von Double Eagle IV Midco in einem Geschäft im Wert von rund 3 Milliarden US-Dollar in bar und zusätzlichen Unternehmensaktien erwerben.

Diese Akquisition bedeutet eine signifikante Erweiterung der Präsenz von Diamondback im äußerst lukrativen Midland Basin um zusätzliche 40.000 Netto-Acres und einen großen Bestand an unbebauten Grundstücken. Die Vermögenswerte werden die Kernposition von Diamondback in der Region stärken und die langfristigen Perspektiven des Unternehmens weiter verbessern.

Die erworbenen Vermögenswerte , die schätzungsweise 407 Brutto- und 342 Netto-Horizontalstandorte umfassen, beinhalten einige der attraktivsten verbleibenden Flächen im Becken. Die Vermögenswerte versprechen ein starkes Produktionswachstum mit einer prognostizierten Tagesproduktion von 27.000 Barrel Öl, wovon 69 % Öl sind. Diamondback beabsichtigt, die Erschließung der Flächen, einschließlich einiger nicht zum Kerngeschäft gehörender Liegenschaften im südlichen Midland-Becken, zu beschleunigen. Dieser Schritt dürfte den Nettovermögenswert (NAV) des Unternehmens deutlich steigern.

Im Rahmen ihrer umfassenderen Strategie verpflichtet sich Diamondback außerdem, mindestens 1,5 Milliarden US-Dollar an nicht zum Kerngeschäft gehörenden Vermögenswerten zu veräußern. Dies soll die Pro-forma-Verschuldung des Unternehmens reduzieren und seine solide Bilanz sichern. Ziel ist eine Reduzierung der Nettoverschuldung auf 10 Milliarden US-Dollar, wobei die Verschuldung weiterhin zwischen 6 und 8 Milliarden US-Dollar gehalten werden soll.

Travis Stice, Vorstandsvorsitzender und CEO von Diamondback, zeigte sich zuversichtlich hinsichtlich des Geschäfts und erklärte: „Double Eagle stellt das attraktivste verbleibende Projekt im Midland Basin dar, und die Nähe zu unseren bestehenden Flächen ermöglicht erhebliche Synergien in Bezug auf Infrastruktur und betriebliche Effizienz. Wir freuen uns darauf, unsere branchenführende Kostenstruktur zu nutzen, um den Wert dieses einzigartigen Projekts zu erschließen.“

Die Transaktion festigt zudem Diamondbacks Strategie , ihr Portfolio an hochwertigen, kostengünstigen Anlagen im Permian Basin, wo die Konsolidierung zunehmend voranschreitet, auszubauen. Trotz der zur Finanzierung der Akquisition aufgenommenen Fremdmittel ist Diamondback zuversichtlich, dass der starke Cashflow und die Anlagenverkäufe einen raschen Schuldenabbau ermöglichen werden.

„Wir freuen uns, unsere Vereinbarung mit Diamondback bekannt zu geben“, erklärten Cody Campbell und John Sellers, Co-CEOs von Double Eagle. „Unser Team hat ein erstklassiges Objekt geschaffen, und wir sind zuversichtlich, dass Diamondback mit seiner erstklassigen operativen Expertise den Wert dieses Objekts maximieren und gleichzeitig weiterhin einen positiven Beitrag für die Region West Texas leisten wird.“

Die Transaktion, deren Abschluss für den 1. April 2025 erwartet wird, steht weiterhin unter dem Vorbehalt üblicher Abschlussbedingungen und der behördlichen Genehmigung.

MAGAZINE

NEWSLETTER